Die Bewertung der Pensionsverpflichtungen für die Steuer- und Handelsbilanz sowie gegebenenfalls auch nach IFRS/US-GAAP gehört grundsätzlich zu den Routinetätigkeiten im Jahresabschluss. Wir fassen für Sie zusammen, welche Besonderheiten und Neuerungen zum 31.12.2021 zu beachten sind.

I. Bewertung

HGB: 10-Jahres-Durchschnittszins sinkt auf 1,87 %, 7-Jahres-Durchschnittszins auf 1,35 %

Der Rechnungszins zum 31.12.2021 beträgt für eine angenommene Restlaufzeit von 15 Jahren voraussichtlich

- 1,87 % im 10-Jahresdurchschnitt (nach 2,30 % im Vorjahr) bzw.

- 1,35 % im 7-Jahresdurchschnitt (nach 1,60 % im Vorjahr),

was zu einem deutlichen Anstieg der Pensionsrückstellung führen wird (Stand 30.9.2021).

IFRS/US-GAAP: Rechnungszins ggü. Vorjahr leicht gestiegen

Zum 30.09.2021 lag der Zins nach internationalen Rechnungslegungsgrundsätzen (IFRS/US-GAAP) für Mischbestände bei 1,15 %und damit ca. 0,40 Prozentpunkte über dem Niveau zum 31.12.2020. Dementsprechend dürfte sich - sollten sich die Verhältnisse bis zum Jahresende nicht grundlegend ändern - der Verpflichtungsumfang (DBO) verringern. Diese Entlastung ist nach IAS 19 zum 31.12.2021 erfolgsneutral im Eigenkapital als other comprehensive income (OCI) zu erfassen.

Langfristiger Rententrend trotz ansteigender Inflation weiterhin zwischen 1,5 % und 2,0 %

Die Inflation in Deutschland steigt in der zweiten Jahreshälfte 2021 deutlich an; Ende September 2021 liegt diese bei +4,1 %. Maßgebliche Gründe werden einerseits in der temporären Absenkung der Mehrwertsteuersätze für den Zeitraum Juli bis Dezember 2020 und andererseits im starken Anstieg der Preise für Energieprodukte gesehen. Insofern zeichnen überwiegend kurzfristige, vorübergehende Effekte für den Anstieg der Inflationsrate verantwortlich.

Diese Einschätzung wird auch durch ökonomische Prognosen etwa der Europäischen Zentralbank sowie am Kapitalmarkt gehandelter Inflation Swaps bestätigt. Generell halten wir es daher weiterhin für angemessen und vertretbar, den allgemeinen, langfristigen Rententrend auf dem bisherigen Niveau zu belassen und weiterhin zwischen 1,50 % und 2,00 % anzusetzen.

Insgesamt ist allerdings die Festlegung der Inflationserwartung stärker als in der Vergangenheit in den Fokus gerückt. Grundsätzlich wird dabei auf die Duration des bewerteten Bestandes abgestellt. Auch mit Blick auf die Einschätzung der Inflation durch die Kapitalmärkte (z. B. auf der Grundlage von Inflations Swaps) kann eine Anhebung des Rententrends begründet werden. Bisweilen wird die Annahme des Rententrends auch stufenweise getroffen (z.B. 2,50 % für die nächsten drei Jahre, danach 2,00 %). Eine Absenkung dieser Annahme dürfte u. E. dagegen kaum argumentierbar sein. Sollten Sie hierzu Auswertungen/Empfehlungen anhand Ihres Bestandes wünschen, stehen wir gerne beratend zur Seite.

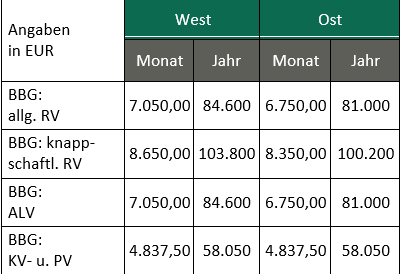

SV-Rechengrößen für das Jahr 2022 mit sinkenden Beitragsbemessungsgrenzen

Das Bundesministerium für Arbeit und Soziales hat am 8.9.2021 den Referentenentwurf über die Sozialversicherungs-Rechengrößen 2022 vorgelegt. Hiermit werden die maßgeblichen Rechengrößen der Sozialversicherung gemäß der Einkommensentwicklung im vergangenen Jahr (2020) turnusmäßig angepasst. Die Zustimmung des Bundesrates ist noch nicht erfolgt. Es ist davon auszugehen, dass die Sozialversicherungs-Rechengrößenverordnung 2022 noch in diesem Jahr in Kraft tritt.

Angaben

in EUR | West | Ost |

Monat | Jahr | Monat | Jahr |

BBG:

allg. RV | 7.050,00 | 84.600 | 6.750,00 | 81.000 |

BBG: knappschaftl. RV | 8.650,00 | 103.800 | 8.350,00 | 100.200 |

BBG:

ALV | 7.050,00 | 84.600 | 6.750,00 | 81.000 |

BBG:

KV- u. PV | 4.837,50 | 58.050 | 4.837,50 | 58.050 |

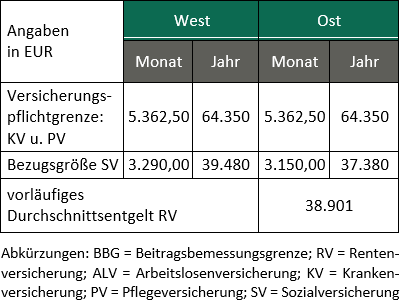

Versicherungs-pflichtgrenze: KV u. PV | 5.362,50 | 64.350 | 5.362,50 | 64.350 |

Bezugsgröße SV | 3.290,00 | 39.480 | 3.150,00 | 37.380 |

vorläufiges

Durchschnittsentgelt RV | 38.901 |

Abkürzungen: BBG = Beitragsbemessungsgrenze; RV = Rentenversicherung; ALV = Arbeitslosenversicherung; KV = Krankenversicherung; PV = Pflegeversicherung; SV = Sozialversicherung

Berücksichtigung der gesunkenen Beitragsbemessungsgrenze

Da die Absenkung der Beitragsbemessungsgrenze im Wesentlichen auf kurzfristige Effekte infolge der Corona-Pandemie zurückzuführen und insoweit in den kommenden Jahren ein gewisser Aufholeffekt (durch Reduzierung der Kurzarbeit) zu erwarten ist, stellt sich die Frage, inwieweit die Absenkung in der Bewertung zum 31.12.2021 zu berücksichtigen ist.

In der Steuerbilanz besteht hier - aufgrund des gesetzlich vorgeschriebenen Stichtagsprinzips - kein Spielraum, d. h. hier ist zwingend die abgesenkte Beitragsbemessungsgrenze von 7.050 EUR (bzw. 6.750 EUR) anzusetzen. Dies führt bei Systemen mit Bezug auf die Beitragsbemessungsgrenze in der Regel zu einer Erhöhung der Rückstellungen.

Bei der Bewertung nach handelsrechtlichen oder internationalen Rechnungslegungsgrundsätzen halten wir es zumindest bei langfristigen Verpflichtungen (Pensionen und Jubiläen) für gut vertretbar, die im Jahr 2020 gültige Beitragsbemessungsgrenze von 7.100 EUR zu verwenden. Dies könnte insbesondere bei endgehaltsabhängigen Leistungszusagen mit sog. gespaltener Leistungsformel in Betracht kommen. Hierdurch werden andernfalls auftretende, zufallsbedingte Gewinnverschiebungen zwischen den Geschäftsjahren 2021 und 2022 zumindest deutlich verringert.

Bei kurz- und mittelfristigen Verpflichtungen (z.B. Altersteilzeit) hängt die Wahl der anzusetzenden Beitragsbemessungsgrenze von der konkreten Bestandszusammensetzung, d. h. der Duration des bewerteten Bestandes, ab.

Neben den bilanziellen Auswirkungen ergeben sich durch die Absenkung der Beitragsbemessungsgrenze auch bei der lohnsteuer- und sozialversicherungsrechtlichen Behandlung von Beiträgen in den mittelbaren Durchführungswegen (insbesondere im Bereich der Entgeltumwandlung) spürbare Folgen für die Administration dieser Versorgungsregelungen. Diese Folgen werden wir in einem gesonderten Heubeck Informiert für Sie aufbereiten. Insbesondere vor dem Hintergrund dieser praktischen Umsetzungsprobleme stehen die Angaben zur Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung unter dem Vorbehalt einer möglichen Gesetzesänderung bzw. dem Erlass von steuerlichen Anwendungsvorschriften. Verschiedene Verbände (GDV, aba) haben hierzu - mit unterschiedlichen Zielsetzungen - Eingaben an die zuständigen Ministerien gemacht. Da die Bundesvereinigung der Deutschen Arbeitgeberverbände (BDA) sich gegen eine Beibehaltung der Beitragsbemessungsgrenze auf dem Niveau des Vorjahres ausgesprochen hat, gehen wir derzeit davon aus, dass die Absenkung der Beitragsbemessungsgrenze so kommen wird. Sollte es hierzu neue Entwicklungen geben, werden wir Sie umgehend informieren.

II. Bilanzierung

Handelsrechtliche Bilanzierung von rückgedeckten Direktzusagen

Das Institut der Wirtschaftsprüfer (IDW) hat am 6. Juli 2021 den IDW Rechnungslegungshinweis „Handelsrechtliche Bewertung von Rückstellungen für Altersversorgungsverpflichtungen aus rückgedeckten Direktzusagen“ (IDW RH FAB 1.021) veröffentlicht, wodurch die handelsrechtliche Bilanzierung rückgedeckter Direktzusagen wesentlich verändert wird. Der Hinweis ist spätestens für Bilanzstichtage ab dem 31.12.2022 verpflichtend anzuwenden; die Anwendung im Jahresabschluss 2021 ist gleichwohl möglich. In der Heubeck Informiert-Ausgabe vom 30.8.2021 hatten wir über die anstehenden Änderungen berichtet.

Bei rückgedeckten Direktzusagen erfolgt nach der bisherigen handelsrechtlichen Praxis oftmals eine getrennte Bewertung und Bilanzierung

- der Verpflichtungen des Unternehmens gegenüber den Versorgungsberechtigten mit dem Erfüllungsbetrag nach § 253 HGB einerseits und

- der Ansprüche des Unternehmens gegenüber dem Rückdeckungsversicherer mit dem steuerlichen Aktivwert (entspricht i. d. R. dem Deckungskapital der Rückdeckungsversicherung) andererseits.

Aufgrund der unterschiedlichen Bewertungsannahmen für den Erfüllungsbetrag und den Aktivwert ergeben sich im Bilanzausweis in vielen Fällen Unter- oder Überdeckungen, die wirtschaftlich gar nicht vorhanden sind.

Zukünftig ist daher, insoweit eine (teilweise oder volle) Kongruenz zwischen den Zahlungsströmen aus den zugesagten Versorgungsleistungen und den Leistungen aus der Rückdeckungsversicherung vorliegt, auf der Aktiv- und Passivseite der Bilanz der gleiche Bewertungsansatz zu wählen. Als Ansatz kommen dabei sowohl die Rechnungsgrundlagen des Versicherungstarifes (Primat der Aktivseite) wie auch die Rechnungsgrundlagen des § 253 HGB (Primat der Passivseite) in Frage.

Der Rechnungslegungshinweis lässt aktuell viele Praxisfragen offen, die engagiert in den Fachgremien diskutiert werden. Obgleich der Rechnungslegungshinweis erst für die Bilanzstichtage ab dem 31.12.2022 verbindlich angewandt werden muss, empfiehlt sich schon jetzt eine zeitnahe Prüfung,

- ob und inwieweit eine (teil-)kongruente Rückdeckung vorliegt,

- welche Angaben künftig von den Versicherungsunternehmen bereitgestellt werden müssen und können,

- ob und in welchem Umfang sich bilanzielle Auswirkungen ergeben und

- ggf. ob und welche Anpassungen an Ihrem Versorgungssystem erfolgen sollten.

Mögliche Änderung der Offenlegungsvorschriften des IAS 19

Im Rahmen der Disclosure Initiative des IASB werden die Angabevorschriften der IFRS kritisch hinterfragt und weiterentwickelt, um mehr Transparenz und Verständlichkeit der Abschlüsse zu gewährleisten.

Am 25. März 2021 hat das IASB vor diesem Hintergrund einen Entwurf veröffentlicht, der u.a. Änderungsvorschläge in Bezug auf die Offenlegungsvorschriften für IAS 19 und IFRS 13 (ED/2021/03) enthält. Dieser Entwurf ist bis zum 12.1.2021 zur Kommentierung freigegeben.

Durch die dort geplante Einführung hierarchischer Ziele, die durch die Anhangangaben erfüllt werden müssen, wird den Unternehmen größere Freiheit bei der Gestaltung ihrer Abschluss-Formate zuteil (Abkehr von Checklisten). Es wird auf der anderen Seite aber auch deutlich mehr Verantwortung für eine transparente und verständliche Berichterstattung gefordert.

Eines der neu formulierten Hauptziele in Bezug auf IAS 19 ist es z.B., die Auswirkungen eines Pensionsplans auf die Vermögens-, Finanz- und Ertragslage sowie die Zahlungsströme des Unternehmens verständlicher darzustellen, um den Bilanzadressaten eine bessere Einordnung der relevanten Werte und Kennzahlen einer Berichtsperiode zu ermöglichen. Dabei müssen bestehende Beurteilungs-, Interpretations- und Ermessensspielräume ausgeübt werden, was den Dokumentations- und Nachweisaufwand erheblich erhöhen und zu Lasten der Vergleichbarkeit der Jahresabschlüsse gehen kann. In jedem Fall gehen wir davon aus, dass die Änderungen nicht unerheblichen Abstimmungs- und Umstellungsaufwand mit sich bringen.

Die Änderungen sollen prospektiv angewendet werden und betreffen somit keine Vorperioden. Vom zeitlichen Rahmen her gehen wir davon aus, dass die Änderungen frühestens zum Stichtag 31.12.2022 erstmalig anzuwenden sind. Der anstehende Jahresabschluss 2021 ist somit von den geplanten Änderungen der Offenlegungsvorschriften in Bezug auf IAS 19 nicht betroffen.

Bitte sprechen Sie Ihren Kundenbetreuer an, wenn Sie zu den vorgenannten oder weiteren Themen Fragen haben. Wir sind Ihnen gerne behilflich.

Heubeck AG

Gustav-Heinemann-Ufer 72 a

50968 Köln

Download